こんにちは!PayPayポイント運用(旧 PayPayボーナス運用)の大暴落に怯えているポイント田中です!

PayPayはアプリで気軽に疑似投資ができる「ポイント運用」というサービスを行っています。

証券口座を開設するような手間が無く、シンプルな機能で投資未経験者でも簡単に運用ができます。

しかし、ポイント運用はシンプルな設計ゆえに、一般的な証券口座ではありえないデメリットも存在します。

そこで今回の記事では、PayPayポイント運用のデメリットについて解説します!

PayPayポイント運用は、選択できるコースが少なかったりスプレッドがかかるデメリットがあるので、投資の疑似体験として利用するのがおすすめです!

「PayPayポイント運用で稼ぎたい!」と考えている人は、是非この記事の内容を参考にしてください。

PayPayポイント運用はあくまで投資の疑似体験

大前提として、PayPayポイント運用はあくまで「投資の疑似体験」でしかありません。

PayPayポイント運用でお小遣い稼ぎはできても、資産を築き上げるのはとても困難です。

「PayPayポイント運用は稼げるのか?」というと、S&P500指数の上昇局面でポジションを保有しているかどうか次第なので、稼げる可能性も元本割れをする可能性もあります。

ただし、PayPayポイントを獲得する手間や投資先の選択肢の少なさを考慮すると、PayPayポイント運用で資産形成をするのは難しいと考えられます。

資産形成を見据えて投資や運用をしたい人はPayPayポイント運用ではなく、証券口座を開設して運用するのがおすすめです。

PayPayポイント運用では本格的な資産運用はできない…その理由を解説していきます。

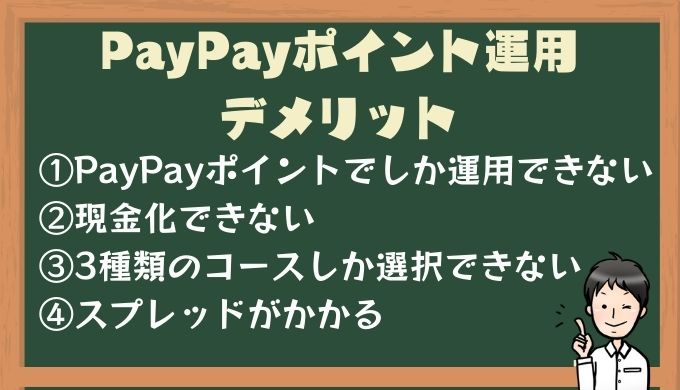

PayPayポイント運用4つのやばいデメリット

PayPayポイント運用のデメリットは以下の4つです。

- PayPayポイントでしか運用できない

- 現金化できない

- 5種類のコースしか選択できない

- スプレッドがかかる

腰を据えて真剣に投資をする場合、これらのデメリットは非常に致命的です。

これら4つのデメリットを1つづつ解説していきます。

PayPayポイント運用のデメリット①PayPayポイントでしか運用できない

PayPayポイント運用はPayPayポイントでしか運用できません。

つまり、現金やPayPay残高でPayPayポイント運用をすることは不可能です。

PayPayポイント運用するためには前段階にPayPayポイントを集める必要があります。

ある程度まとまった額のPayPayポイントを獲得するには、Yahoo!ショッピングで買い物をしたり、超PayPay祭をはじめとする高還元キャンペーンに参加する必要があります。

PayPayポイント運用をするには、PayPayポイントを集める手間あるのか…

PayPayポイント運用のデメリット②現金化できない

PayPayポイント運用の運用資金や利益は現金化できません。

運用を止めて引き出しをすると、PayPayポイントとして引き出されます。

PayPayポイントの使い道は、PayPayの支払いかPayPayポイント運用の運用資金だけです。

利益がでたとしても、引き出し後の選択肢がとても限られます。

PayPayポイント運用のデメリット③5種類のコースしか選択できない

PayPayポイント運用の投資先は、たった5種類のコースだけです。

スタンダードコースのSPYSPDR S&P500 ETFは、アメリカを代表する500社に分散投資ができるので安定したパフォーマンスが期待できます。

チャレンジコースのSPXLDIREXION S&P 500 3Xは経費率が0.95%のレバレッジETFなので、初心者の投資対象としてはあまりおすすめできません。

また、2022年に金コースと逆チャレンジコースが新たに追加されましたが、正直なところ魅力な投資対象と思えません。

指標にしか投資できないのでは選択肢が少なすぎます。

PayPayポイント運用のデメリット④スプレッドがかかる

2022年3月24日からPayPayポイント運用の有料化が始まりました。

交換・追加するPayPayポイントが100円以上の場合、選んだコースの参照資産の価格に1%のスプレッドがかかります。

つまり、100円のPayPayポイントをポーナス運用に追加すると、1円のスプレッドがかかります。

10,000円のPayPayポイントをポイント運用を追加すると、スプレッドは100円となってしまいます。

スタンダードコースのスプレッドが1%は辛すぎです…。

PayPayポイント運用のデメリット⑤配当がもらえない

投資としえば配当が魅力の1つですよね。

しかし、PayPay資産運用による配当の獲得はできません。

ただし、PayPay証券を利用した取引では配当を受け取ることができます。PayPay資産運用やPayPayポイント運用には、配当金の支払いが存在しませんので注意しましょう。

PayPayポイント運用のデメリット⑥コースは途中で変更できない

PayPayボーナス運用では、一旦決定した運用コースを途中で変更することはできません。

もし別のコースへの変更を望む場合、まず現在のコースから資金を引き出し、その後で新しいコースを選択する必要があります。つまり一度売却する必要があるので、その時相場が下落していたりすると、売却の際に損をしてしまいますね。

運用コースの選択は成果に大きく影響するため、選択や変更をする際には慎重な検討が求められます。

PayPayポイント運用で本格的な資産運用はできない?

PayPayポイント運用は投資初心者でも気軽に始められるサービスですが、長期的な運用をしたり大きな利益をだすのは難しいと考えられます。

長期的な運用に向いてない理由は、PayPayポイントでしか投資できないことと、投資対象を分散できないからです。

真剣に資産運用を考えるとこれらは重大な問題となります。

PayPayポイント運用が資産運用に不向きな理由①長期的にPayPayポイントを積み立てるのは困難

「長期で運用して堅実的に利益をだしたい」と考えたとき、PayPayポイントでしか投資ができないのは大きな問題です。

大量のPayPayポイントを獲得するには、Yahoo!ショッピングで買い物をするのがもっとも効率的な方法です。

しかし、PayPayポイント運用で投資をするために、わざわざYahoo!ショッピングを利用するのは大変な手間になります。

証券口座なら現金で運用できるので、PayPayポイント運用のように「PayPayポイントを獲得する」という手間はありません。

長期で積み立て投資をするには定期的にPayPayポイントを獲得する必要がある…

この理由だけでPayPayポイント運用が長期で運用するのは非常に困難です。

PayPayポイント運用が資産運用に不向きな理由②投資対象が少なすぎて分散投資ができない

投資対象がスタンダードコースとチャレンジコースの2種類からしか選択できないのも資産運用に向かない理由です。

どちらのコースもアメリカのS&P500に連動する銘柄ですが、もしS&Pが大暴落がしたり下降トレンドになった時のリスクヘッジがPayPayポイント運用では一切できません。

証券口座で運用する場合、米国株式以外にも債権・日本株・新興国株・産業セクター別ETF・ゴールド・リートなど、さまざまな投資対象から選択できます。

「アメリカの成長にかけている!」という考えであればスタンダードコースに集中投資をするのもアリですが、真剣に資産運用を考えるならS&P500以外の選択肢も選べる環境で運用するのがおすすめです。

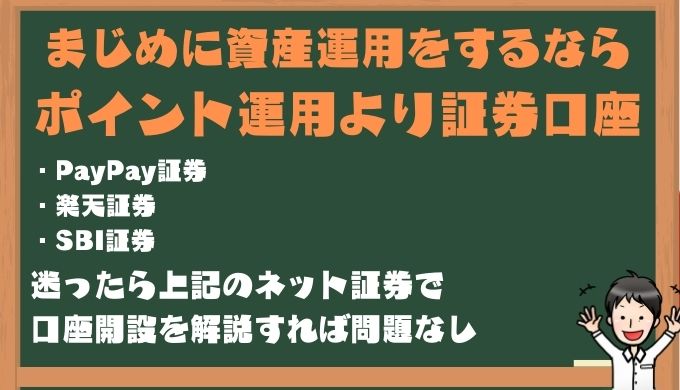

真剣に資産運用をするなら証券口座を開設するのが一番

この記事ではPayPayポイント運用のデメリットについて解説しました。

簡単に内容をまとめると…

- PayPayポイント運用で投資するにはPayPayポイントを獲得する必要がある

- PayPayポイント運用の投資先は5種類のコースからしか選択できない

- PayPayポイント運用で本格的に資産運用をするのは困難

PayPayポイント運用は気軽に始められる一方で、シンプルすぎて取引の自由度がとても低いです。

個人的な意見ですが「投資や資産形成に興味を持ってい人がPayPayポイント運用をするくらいなら、初めからネットの証券口座を開設した方はいいのでは?」と考えています。

どの証券会社を使えばいいかわからない…という人は、楽天証券・SBI証券・PayPay証券がおすすめです。

PayPay資産運用とPayPay証券の違いを詳しく知りたい方は、こちらの公式サイトをご覧ください。

PayPayポイント運用はやばいの?まとめ

PayPayポイント運用の際に押さえておくべきポイントをまとめるとざっくり3つ挙げられると思います。

この記事ではPayPayポイント運用がどのくらいやばいのか?デメリットなどを見てきました。

- 使用できるのがPayPayポイントのみであること

- コースの途中変更が不可能であること

- 現金化ができないこと

上記を理解したうえで、上手にPayPayポイント運用を楽しんでみてくださいね。